Depuis environ un an, j’ai écrit sur ce site une série de papiers faisant part de mon inquiétude grandissante sur les marchés des actions en Europe et dans le reste du monde. (Voir par exemple l’article intitulé « vous savez quoi… j’ai la trouille, de juin 2018. Hélas, ces craintes sont en train de se confirmer.

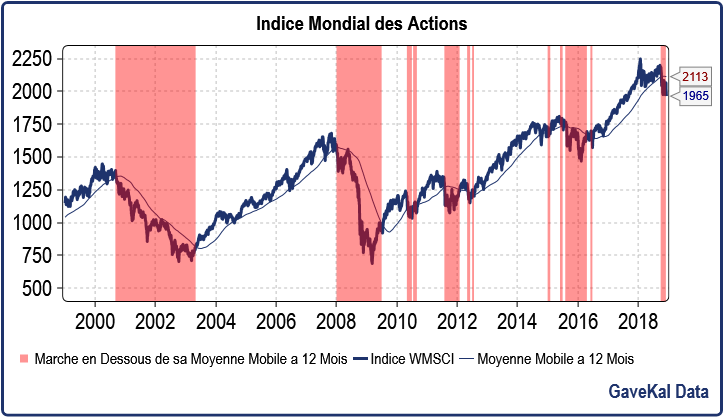

Comme le montre le graphique ci-dessous, l’indice mondial des actions vient de passer sous sa moyenne mobile à 12 mois, ce qui veut dire que tous ceux qui sont restés investis perdent de l’argent depuis un an.

Ce graphique amène à deux questions : qu’est qu’il représente et qu’est que cela peut bien vouloir dire ? voici les réponses à ces deux questions

- La ligne bleue épaisse représente simplement le cours journalier de l’Indice mondial MSCI [l’équivalent pour le monde entier du CAC 40 pour la France] qui comme chacun peut le voir a à peu près doublé de 1999 à 2018. La ligne bleue fine représente la moyenne mobile de ces cours sur les 12 derniers mois. Elle est calculée très simplement : on additionne les cours de chaque jour et on divise par le nombre de jours pour calculer une moyenne à trente jours, 90 jours, etc. La ligne fine représente donc la moyenne des 12 derniers mois.

- À quoi cela sert-il ? La réponse est simple : tant que la ligne épaisse est au-dessus de la ligne fine, je SAIS que nous sommes dans un marché haussier [bull] et je reste investi sans états d’âme. … Par contre si la ligne épaisse passe en dessous de la ligne fine [le graphique est hachuré en rouge de haut en bas dans ces cas-là], je ne peux plus être certain que je suis dans un marché haussier et la plus grande prudence s’impose. Si je passe en dessous de la moyenne mobile, cela veut dire que je perds de l’argent sur les 12 derniers mois, ce qui est rarement un bon signe. Et la ligne épaisse vient de passer sous la ligne fine, ce qui semble confirmer les craintes que j’exprime depuis environ un an sur les marchés.

Regardons la réalité depuis 1999. Nous sommes passés sept fois sous la moyenne mobile. Cinq fois il ne s’est pas passé grand-chose. Ayant tout vendu ces cinq fois j’ai été obligé de racheter très peu de temps après, ce qui à chaque fois et compte tenu des frais me coûtait un peu d’argent. Mais DEUX FOIS [2001-2003 et 2007-2009], cette règle de décision m’a économisé des pertes de 50 % ou plus.

Deux bons résultats sur sept, voilà qui n’est pas fameux me direz-vous. Certes, mais éviter deux pertes de 50 % ou plus est prodigieux alors que racheter après une fausse alerte ne coûte presque rien. Il ne faut donc pas juger cette stratégie sur le nombre de succès qu’elle enregistre, mais sur le capital qui n’est pas détruit et qui aurait pu l’être.

Ce qui m’amène au point suivant : Existerait-il une façon intelligente et fiable de faire le tri entre les bons et les mauvais signaux ? Et ma réponse est : si vous en connaissez une, faites-le-moi savoir de toute urgence, car cela doit bien faire quarante ans ou plus que je la cherche.

Certes, je peux accroître mon degré de conviction en regardant de multiples autres facteurs, mais il ne faut jamais oublier que les marchés financiers ont été créés pour rendre le maximum de gens le plus malheureux possible le plus longtemps possible. Si vous voulez vous sentir idiot fréquemment, intéressez-vous à la bourse et vous ne serez jamais déçu, tel a toujours été mon conseil.

Tout ce que sais aujourd’hui c’est que nous ne sommes plus dans des marchés haussiers, ce qui ne me laisse que deux possibilités :

- Ou bien nous sommes rentrés dans un vrai marché baissier et je serai drôlement content d’avoir vendu, comme en 2001, 2007 et 2015.

- Ou bien nous sommes rentrés dans un marché qui consolide parfois pendant des années autour d’une horizontale et je vais passer mon temps à vendre pour racheter un peu plus haut pour revendre un peu plus bas [comme de 2011 à 2013] et ainsi de suite et au bout de deux ou trois ans le désespoir me guettera.

Étant incorrigible, je vais vous donner mon avis sur le dilemme mentionné juste au-dessus : je crois que nous sommes entrés dans un marché baissier, un vrai. Et qui plus est l’épicentre de ce qui risque bien d’être un tremblement de terre de force 8 ou 9, risque d’être l’Europe de l’Euro.

Pour une fois, je ne vais pas parler de l’Italie, ou des gilets jaunes, ou du Brexit, de la Chine ou de la Russie qui veut nous manger tout cru, mais je vais vous montrer un deuxième graphique, que voici,

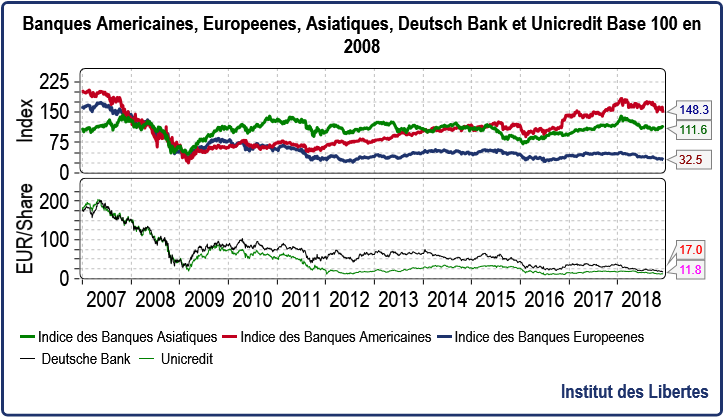

De 2007 à 2008, nous avons eu une crise financière monstrueuse et donc les banques du monde entier perdirent entre 50 % et 70 % pendant ces 18 mois.

Très rapidement les banques asiatiques recouvrirent le terrain perdu, ce qui était bien normal puisque les plus faibles avaient sauté lors de la crise asiatique dix ans plus tôt et que celles qui avaient survécu étaient étonnements robustes.

Pour les banques américaines, la convalescence fut un peu plus longue et elle eut lieu de 2012 à 2017 et tout laisse à penser que les Citicorp ou JPM de ce monde sont correctement capitalisées aujourd’hui.

Rien de tel n’est visible pour les banques européennes dont l’indice est environ 40 % PLUS BAS que le plus bas atteint au plus fort de la crise de 2008-2009.

Et le désastre est bien pire si l’on prend la plus grande banque italienne, UniCredito ou la plus grande banque allemande, Deutsch Bank qui elles sont carrément a 70 % en dessous de leur plus bas de 2007-2008.

Et je dois dire que j’ai le plus grand respect pour les qualités prédictives des marchés financiers quand il s’agit des cours des valeurs bancaires : si mon expérience m’a appris une chose, c’est que quand le cours des banques baisse, il vaut mieux filer aux abris tant cela veut dire que des gens à qui elles ont prêté de l’argent ne les rembourseront pas, et que du coup la banque risque de sauter. Mais de ma vie, je n’ai vu un écroulement comme celui d’UniCredito et de Deutsch Bank. Les gens vont me dire : et Lehmann Brothers ? Ce à quoi je leur répondrais qu’il s’agissait d’une petite banque au bilan insignifiant. Et chacun se souvient des dégâts que cette faillite a occasionnés… Or, si l’ on additionne les bilans des deux monstres mentionnés plus haut, on a un chiffre qui est très supérieur au PIB allemand ou italien. Si l’un ou l’autre de ces deux titans saute, alors là, je crains que 2008-2009 n’apparaisse comme une petite sortie dans le parc.

Et donc chaque lecteur devrait de poser la question : qu’est que ces deux banques ont dans leurs bilans respectifs et qui serait à l’origine de ces dégringolades ?

La réponse pour la Deutsch est connue : des tonnes et des tonnes de “deals” pourris qui amèneront sans doute en prison une partie du management quand les affaires sortiront, ce qui ne saurait tarder maintenant que madame Merkel a réglé son problème de succession.

Pour UniCredito, la réalité est plus complexe : si le nouveau gouvernement italien continue sur sa lancée « populiste », alors les taux d’intérêt vont continuer à monter en Italie, ce qui fera baisser le cours des obligations italiennes et générera donc des pertes pour UniCredito qui en est bourrée. Et UniCredito n’a pas assez de capital pour supporter ces pertes.

Et si le nouveau gouvernement italien ne prend aucune mesure de relance, comme l’économie locale est en train de rentrer en récession, les mauvais prêts vont exploser et UniCredito n’a pas les fonds propres pour absorber de nouvelles pertes. Pile je perds, et face je perds aussi donc.

Que faire de son argent donc ?

La stratégie reste la même, mais avec un degré de conviction plus fort :

- Ne rien avoir en revenu fixe ou en cash en euro,

- Ne rien avoir qui dépende des gouvernements de la zone euro.

- Avoir des positions en cash en dollar, en Yen, en couronne suédoise en livre sterling

- La part obligataire des portefeuilles doit être détenue en Asie

- Détenir environ 10 % en or n’est pas sot pour ceux qui sont dans la zone euro.

- Pour la part incompressible en actions, n’avoir que des sociétés qui n’ont rien à voir avec l’Europe quand bien même elles seraient cotées là.

En 1974, à Saint Philippe du Roule, mon fils Louis -Vincent était baptisé pendant une période où les marchés s’écroulaient comme rarement dans l’histoire. Le Curé de la Paroisse me demanda ce que je faisais dans la vie et je lui expliquai. Très intéressé et comme il avait un assez gros portefeuille, il me demanda ce qu’il devait faire. Je lui répondis : « priez, mon père, priez… «

Le conseil reste valable.