J’ai toujours pensé qu’il fallait investir en fonction de ce que je savais et non pas en fonction de ce que quiconque, moi y compris, pensait « aller se passer ». Si quelconque pouvait prévoir l’avenir, le socialisme et le communisme marcheraient et toute l’histoire du XX -ème siècle prouve le contraire.Pourquoi ?

Parce ce qu’il faut bien dire la vérité : dans le fond, je ne sais pas grand-chose… et ce que je ne sais pas est infiniment plus important que ce que je sais.

Pour faire simple :

- Il y a ce que je sais (assez peu), mais qui m’aide à déterminer là où je ne dois pas investir.

- Il y a ce que sais que j’ignore (le known unknown). A partir de là, je peux établir des scenarios pour essayer de trouver ce qui marche dans tous les cas de figure.

- Et enfin il y a ce que j’ignore que j’ignore (le unknown- unknown). Et c’est de cette troisième catégorie que viennent toutes les catastrophes.

Je pars donc de ce que je connais. Qu’est que je sais avec certitude ?

Plusieurs choses.

- Que je ne peux acheter dans les marchés que deux choses. D’abord des contrats fondés sur la valeur du temps, telles des obligations ou des prêts . Alternativement, je peux acheter des parts de propriété, actions de société, immobilier, terres agricoles, œuvres d’art, or etc…Dans le premier cas, je suis supposé retrouver mon capital à la fin du contrat, dans le second cas, j’abandonne mon capital au profit d’un actif dont la valeur peut monter ou baisser.

- Que, depuis plus de dix ans, les banques centrales et les gouvernements de la plupart des pays de l’OCDE se sont livrés à des expériences monétaires et budgétaires qui, dans l’histoire se sont toujours mal terminées. Ce qui veut dire que je ne peux avoir aucune confiance dans des contrats que j’établirais avec eux ou qui seraient libellées dans leurs monnaies.

- Que le statut juridique de la propriété s’est beaucoup affaibli compte tenu de la façon dont les propriétaires Russes dans la zone de l’OCDE ont été traités depuis l’invasion de l’Ukraine. Et donc, je dois avoir mes contrats partout sauf aux USA et en Europe. Les conclusions à en tirer pour déployer mon capital, aussi petit soit-il, sont donc évidentes.

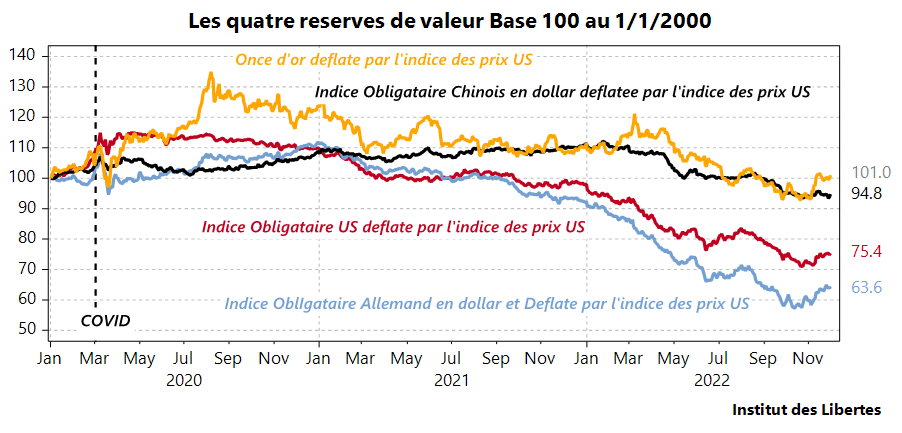

Détenir des obligations allemandes ou américaines depuis 2020 au moins était de la folie douce et bien entendu leurs performances ont été catastrophiques. De ce côté-là , rien n’a changé.

En revanche, l’or et les obligations chinoises, comme je l’espérais, ont limité les dégâts.

Le plus surprenant est que quand j’ai recommandé d’acheter de l’or et des obligations chinoises je ne savais absolument pas que la Russie allait envahir l’Ukraine (unknown, unknown) et que je n’ai pas eu à changer mes positions en conséquence.

Ces positions avaient été prises simplement parce que les banques centrales européennes et américaines maintenaient des taux réels négatifs sur les bons du trésor à court terme, c’est-à-dire cherchaient à ruiner le rentier, ce qui voulait dire que l’inflation ne pouvait pas ne pas monter.

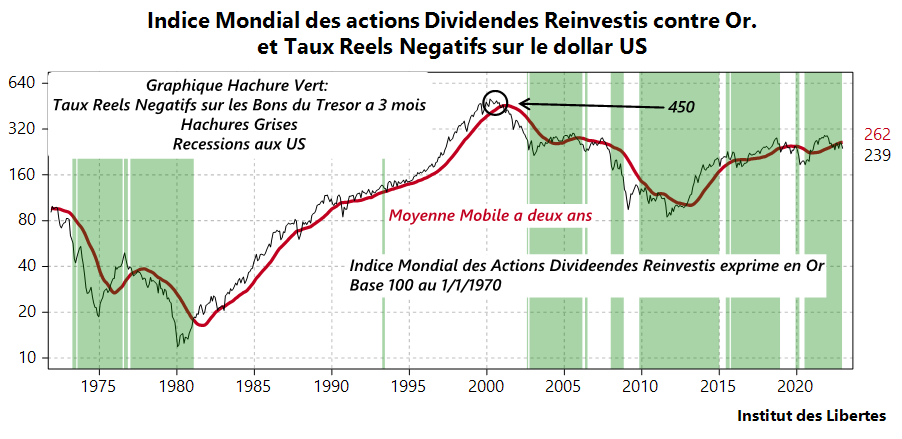

Or, chaque fois que l’inflation accélère parce que les taux réels ont été negatifs, les marchés des actions dans le monde entier (si on les valorise en or et non pas en dollar) se cassent la figure, comme en fait fois le deuxième graphique. L’or devient une meilleure réserve de valeur que les actions.

Où l’on voit que l’or a fait beaucoup mieux que les marchés des actions de 1970 à 1980 et de 2000 à aujourd’hui, alors que les actions ont fait beaucoup mieux que l’or de 1980 à 2000. Quand les gens me disent que l’or a été extrêmement décevant sur les vingt dernières années, je souris finement.

La différence entre les périodes hachurées et les autres?

Les périodes hachurées en vert correspondent à des moments où la banque centrale américaine pense que les taux courts bas « favorisent la croissance » et s’autorise donc à manipuler le prix du temps. Ce qui revient à dire que les taux d’intérêts ne sont plus des prix de marché, mais des prix administrés et donc que tous les prix dans l’économie deviennent faux

Manipuler la valeur de la monnaie amène toujours et partout au désastre, et cette vérité éternelle est en train d’être confirmée une fois de plus. Jamais je ne comprendrai pourquoi la Fed a abandonné la politique de vrais prix introduite par Volcker en 1980 pour retourner à la politique désastreuse des années 70.

Et donc, depuis 2003 peut-être, et certainement depuis 2008-2012, je sais que les actions pourraient se casser la figure, et donc, je sais que je ne peux plus avoir un portefeuille 100 % en actions (comme de 1980 à 2000) et qu’il me faut donc introduire dans mon portefeuille des actifs anti fragiles, ce que j’ai recommandé de faire dans ces chroniques. (Voir les articles sur le portefeuille IDL).

Venons-en à ce que je sais que je ne sais pas.

Je sais que la politique actuellement suivie par la Fed et la BCE condamne ces monnaies à terme. Je sais aussi (mais je peux me tromper) que la Chine et l’ensemble des Bric travaillent à remplacer et le dollar et l’euro par quelque chose d’autre. Donc, je sais que la domination du dollar touche à sa fin.

Je pense savoir que leurs discussions amèneront à une réévaluation du rôle de l’or qui verra son cour bloqué en une espèce d’équivalent énergie, du style 16 barils de pétrole par once d’or. Le pétrole pourra donc être payé soit en or, soit en monnaies locales et nul n’aura plus besoin du dollar.

Je sais aussi que cette possibilité est totalement antinomique avec les efforts pour sortir le monde de la dictature des énergies fossiles.

Et donc , je me dis que les Bric, qui ne veulent pas rester sous-développés jusqu’à la fin des temps, vont laisser tomber la lutte contre le réchauffement atmosphérique, et qu’ il vaut mieux avoir ses actions dans les pays qui ne vont pas sevrer leurs entreprises d’énergie, c’est-à-dire en Asie, en Amérique Latine, en Afrique, au Moyen Orient et que sais je encore.

Et comme c’est dans ces pays que je détiens mes contrats, je vais me retrouver avec la plus grosse partie de mon capital en dehors de la zone de l’OCDE.

Et tout le monde de me dire que de ce fait, je prendrais un risque énorme.

Vraiment ?

Je ne pense pas que la zone de l’OCDE soit l’endroit où les droits de propriété soient les plus respectés, ni où les deficits budgétaires et les dépenses étatiques le plus raisonnables, ni enfin où mon capital soit le plus à l’abri de toute confiscation, fiscale ou étatique (voir ce qui est arrivé à EDF)

Et je me souviens de l’historique des placements sans risque dans l’histoire.

- Dans ma famille, au début du XX -ème siècle, un homme d’affaires écossais avait eu deux filles et il laissa à chacune 2 millions de sterling or (ce qui était énorme), avec une seule contrainte : leur trust ne pouvait investir que dans les obligations du gouvernement britannique, le placement sans risque par excellence.

Soixante-dix ans plus tard, leur fortune avait baissé de 97 %.

- Quant à la bourgeoisie française qui s’’était bourrée d’emprunts Russes à la fin du XIX -ème, elle perdit 100 % de son capital avec l’arrivée des communistes en Russie.

- Et la classe moyenne allemande, au XX -ème siècle fut deux fois ruinée par la disparition de la monnaie du pays. Jamais deux sans trois ?

Pourquoi ?

Parce qu’il s’était produit des évènements du style « unknown – unknown », et que donc personne ne pouvait prévoir.

Or, il me semble que la période dans laquelle nous sommes, est particulièrement propice à l’arrivée de tels évènements, comme on vient de le voir avec le Covid et la guerre entre la Russie et l’Ukraine et l’effondrement du marché obligataire allemand.

Et il y en aura bien d’autres dans le futur, et de deux sortes.

- Les favorables : invention pour permettre de stocker l’électricité (?) , fusion nucléaire (?), allongement de la durée de vie , nouveaux moyens de communiquer, nouvelles formes de commerce…Pour bénéficier de ces changements, il me faudra être au moins partiellement en actions.

- Les défavorables, qui détruiront des secteurs entiers de nos économies. Je pense en particulier à nos universités et à nos grandes écoles qui vont être détruites par l’arrivée de l’intelligence artificielle, à l’immobilier dans les pays de l’OCDE, aux banques, à nos systèmes sociaux qui vont disparaitre, à des guerres.…

Conclusion

- Il ne faut avoir dans ses portefeuilles que des actifs dont la valeur monétaire représente un vrai prix dans une vraie monnaie.

- Dans la mesure du possible, la valeur intrinsèque, telle que calculée par la valeur actualisée des profits futurs doit être le plus près possible du prix. Ce calcul ne peut avoir lieu que si le taux d’intérêt est un prix de marché.

- Les contrats (obligations, produits dérivés etc…), doivent donc être détenus en dehors de la zone de l’OCDE.

- Toute action représentant une société travaillant avec les états de l’OCDE doit être évitée.

- Le nouveau système énergétique étant non viable puisque les pays les plus polluants n’ont aucune intention de respecter les contraintes que les pays développés veulent leur imposer doit aussi être évité, et les pays qui s’y engagent verront leurs monnaies s’écrouler.

Ce qui revient à dire que la quasi-totalité des portefeuilles dans le monde sont investis là où ils ne devraient pas l’être.

Et comme un « Bear market » n’a lieu que pour faire baisser la valeur des affaires dont le temps de disparaitre est venu, je crains que le marché baissier qui a bien commencé ne soit sanglant, puisque les épargnants ont trop de ce qu’il ne faut pas avoir et pas assez de ce qu’il faudrait avoir.

Le réveil sera dur.